|

아무 것도 안 하면 가계부채 매년 4~6%씩 증가

한은이 26일 발간한 ‘9월 금융안정 상황’에 따르면 가계의 대출수요 규모를 추정한 결과 향후 3년간 가계부채는 정책 대응이 없다면 매년 4~6% 정도 증가할 가능성이 있는 것으로 조사됐다.

명목 경제성장률이 연간 4% 수준을 보인다고 가정하고 내년 주택 가격과 금리 수준을 세 가지 시나리오로 나눠 가계부채 증가율이 각각 연평균 4~6%씩 차등화되는 상정을 가정했다. 시나리오 1에선 주택가격이 하락해 2021년 10월(아파트 실거래가 지수 144.3) 최고점 대비 75~80% 수준으로 떨어지고 대출금리가 5%대로 상승하면 가계부채는 향후 3년간 4%씩 증가할 것으로 예측했다. 올 7월 아파트 실거래가 지수가 122.6으로 최고점 대비 85% 수준인데 현 수준보다 주택 가격이 떨어질 때를 가정한 것이다.

시나리오 2에선 주택 가격이 최고점 대비 90~95%로 현 수준보다 소폭 높아지고 대출금리가 4%대로 하락할 경우 가계부채는 5% 증가한다. 시나리오 3에선 주택 가격이 현 수준보다 올라 2021년 10월 최고점 만큼 회복되고 대출금리가 3%대로 하락하면 가계부채는 6%로 증가한다. 시나리오 3은 주택 가격이 실거래가 지수 기준으로 현재보다 17%를 넘는 수준이다. 다만 장기평균 연 평균 가계대출 증가율이 8%인데 어떤 시나리오를 가정하더라도 이보다는 낮다고 봤다. 총부채원리금상환비율(DSR) 규제 등으로 자금 조달에 한계가 생겼기 때문이다.

명목 GDP 대비 가계부채 비율은 올 2분기 101.7%로 1분기(101.5%)보다 소폭 상승한 수준에 그쳤지만 시나리오에 따라 가계부채 비율은 100~103%로 변하게 될 전망이다. 이는 내년부터 향후 3년간 가계부채 증가율이 명목 성장률과 비슷하다면 가계부채 비율이 100%를 수렴할 것이라는 설명이다.

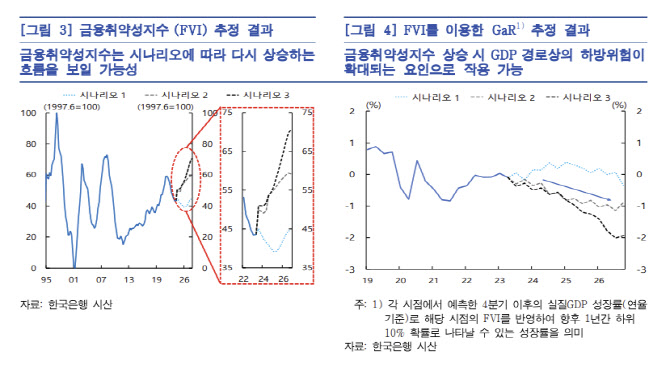

금융불균형이 다시 확대될 경우 금융안정이 흔들리고 중장기적으로 경제성장에 부정적이라는 게 한은의 설명이다. 시나리오 3에선 금융취약성지수(FVI)가 2026년 4분기말 70.5 수준까지 뛴다. 금융위기 당시 73선까지 올랐다는 점을 고려하면 최고점에 가까워지는 것이다.

|

◇ 특례보금자리·인터넷은행, 대출 늘어난 부문 중점 점검해야

이밖에 차주 단위 DSR 규제 정착, 경기대응완충자본 부과(내년 5월 예정)와 함께 거시건전성 정책 운영 기조를 강화해 나갈 필요가 있다고 밝혔다.

비은행권의 손실 흡수 능력도 높여야 한다고 권고했다. 단기 시장성 자금 조달 의존도가 높은 증권사 등 일부 비은행 금융기관도 자금 조달 애로가 증대될 가능성이 있어 선제적인 대손충당금 적립이 필요하다는 얘기다. 새마을금고는 예금인출 사태를 겪은 후 경영건전성 개선 노력을 지속하고 있다.

다만 대출 부실 우려가 커지고 있어도 시스템리스크로 확산될 가능성은 제한적이라는 평가다. 전 금융권 가계 및 기업대출 연체율은 2분기말 각각 0.86%, 1.56%로 코로나19 이전 장기평균(1.27%, 1.81%)보다는 낮은 수준이다. 가계 및 자영업자의 취약차주 대출 비중은 2분기말 7.1%로 크지 않다.

가계 및 기업대출의 고정이하여신비율이 금융위기 당시 수준에 이르러 현 수준의 1.5~3배로 뛴다고 하더라도 자본비율 하락 정도는 여전히 규제 기준을 상당폭 상회한다. 은행의 자본비율은 15.9%, 저축은행도 12.3%로 규제기준(은행 10.5%, 저축은행 7~8%)을 넘는다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]4월 소비자물가 상승률 2.9%...과일, 채소값은 고공행진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600252t.jpg)

![[포토]'온가족이 함께 즐기는 회전목마'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600238t.jpg)

![[포토]휘발유값 상승세 둔화](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600213t.jpg)

![[포토]영화 '범죄도시4' 흥행 질주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600148t.jpg)

![[포토] 김홍택 '스크린 황제의 필드 정복'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500327t.jpg)

![[포토]박현경 '놀란눈은 커다래지고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500276t.jpg)

![[포토] 길놀이 공연 보며 즐기는 어린이날 연휴 첫 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400242t.jpg)

![[포토]박결 '돋보이는 미소 손인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400173t.jpg)

![[포토] 이정환 '버디 성공하며 갤러리에 인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400154t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토]박지영 '우승,두 주먹 불끈'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500367t.jpg)