|

주요국 통화정책 회의는 시장에 안도감을 주는 듯 했으나 따지고 보면 시장이 기대했던 만큼 ‘비둘기(완화 선호)’적이진 않았다. 지난 주 후반 국고채 금리가 내려왔지만 3.2%대 밑으로 떨어질 힘은 약하다.

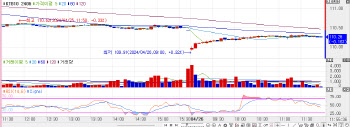

장 초반보다 강세 강도 약해졌다

마켓포인트에 따르면 이날 오전 11시 29분께 국고채 2년물과 3년물 금리는 민평3사 기준 각각 1.3bp, 0.9bp 하락한 3.326%, 3.278%에 호가되고 있다. 금리 하락은 채권 가격 상승을 의미한다.

5년물 금리도 0.5bp 떨어진 3.318%에 호가되고 있다. 대표 장기물인 10년물 금리는 0.1bp 오른 3.365%에 호가중이다. 20년물과 30년물 금리는 각각 0.9bp, 0.8bp 하락한 3.340%, 3.257%에 호가되고 있다.

국고채 금리는 장초반까지만 해도 아시아장에서 하락하는 미 국채 금리를 따라 2~3bp 가량 하락했으나 시간이 갈수록 하락폭이 축소되는 모습이다.

|

외국인 투자자들은 장초반과 달리 3년선물, 10년선물에서 각각 2700계약, 220계약 순매수하고 있다. 은행도 각각 530계약, 600계약 가량 순매수 중이다. 금융투자가 양 시장에서 각각 1900계약, 620계약 순매도하고 있다. 보험, 투신 등도 매도세다. 연기금은 3년선물 시장에선 140계약 가량 순매도이나 10년선물은 150계약 순매수하고 있다.

지난 주 주요국 통화정책 회의 이후 불확실성이 해소되면서 시장이 안도감을 찾는 듯 했으나 시장의 방향성을 바꿀 만한 이벤트는 부재한 상황이다. 한 자산운용사 채권딜러는 “통화정책 회의 전에는 시장에 경계감이 컸으나 일본은행(BOJ) 회의, 연방공개시장위원회(FOMC) 회의 등을 거치면서 불확실성이 해소되면서 지난 주 후반 강세로 마무리됐으나 내용을 따져보면 BOJ, FOMC 회의 모두 시장의 기대 만큼 비둘기적이지 않았다”고 평가했다.

국고채 3년물 금리 3.2%대, 이미 박스권 하단

미국의 소비자 물가, 생산자 물가 지표가 시장 예상보다 강해지면서 FOMC회의에선 연내 금리 인하 횟수가 축소되고 금리 인하 시점도 6월에서 연기될 수 있다는 관측이 나왔다. 이에 우리나라 3년물 국고채 금리도 3.4%까지 올라왔다. 그러나 금리 점도표상 ‘연내 3회 금리 인하’가 유지되면서 3년물 금리는 3.2%대까지 하락했다.

그러나 3.2%대 밑으로 추가 하락하기에는 힘이 약하다는 평가가 나온다. 채권 딜러는 “시장에선 저가 매수세가 대기중이기는 하나 레벨이 더 내려가기에는 부담이 크다”고 말했다. 국고채 3년물 금리는 3.2%~3.5% 사이에서 움직이고 있는데 이미 박스권 하단에 와 있기 때문이다.

이번 주 29일 미국의 2월 개인소비지출(PCE) 물가지표가 공개되지만 이미 헤드라인 물가상승률이 높아진 상황에서 PCE 물가가 시장에 미치는 영향은 크지 않을 수 있다. 2월 PCE 물가상승률은 전년동월비 2.8%, 전월비 0.3%로 예측되고 있다. 전년동월비 물가상승률은은 1월(2.8%)과 같고 전월비는 0.1%포인트 둔화되는 수준이다.

물가상승률 하락 강도가 크지 않을 경우 6월 FOMC 회의에서 금리 점도표가 상향 조정되면서 금리 인하 횟수가 축소될 가능성도 배제할 수 없다. 이런 상황을 가정하면 한국은행 역시 금리를 빨리 내리기 어려워질 수 있다. 주요국보다 느린 연준의 금리 인하 행보에 달러인덱스는 104선을 넘어 연중 최고치를 기록했다. 한은이 연준과 차별화돼 금리를 인하하려면 환율 안정이 필수적인데 최근 원·달러 환율은 1340원을 넘나들며 변동성이 커지는 모습이다.

한편 이날은 5년물 국고채가 2조5000억원 가량 발행됐다. 응찰액은 8조5000억원 규모로 응찰률이 339.8%에 달했다. 응찰금리는 3.270~3.330%였고 가중평균 낙찰금리는 3.305%였다. 유통 금리와 비슷한 수준이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 장동규 '볼~'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700168t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![“근데! 하지만! 하우에버!” 피식대학 정재형의 차, 뭐길래[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700030t.jpg)

![[포토]박현경 '핀 위치 확인해요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700459t.jpg)