[이데일리 마켓in 박미경 기자] 회사채 시장에서 BBB급 비우량채들이 수요예측에서 인기몰이를 이어가고 있다. IPO(기업공개) 공모주 청약 열기에 ‘하이일드(투기등급 회사채) 펀드’ 자금이 유입되면서다. 기관투자자들의 수요가 모이면서 발행금리가 낮아지자 BBB급 기업들이 연쇄적으로 회사채 시장을 통해 자금 조달에 나서는 모습이다.

고위험·고수익 상품인 하이일드 펀드는 비우량 채권에 집중 투자하는 펀드다. 공모펀드 기준 국내 채권에 60% 이상 투자하고, 이 가운데 신용등급 BBB+ 이하가 45% 이상인 펀드다. 사모펀드의 경우 공모펀드 조건에 A등급 회사채(A2등급 전단채 포함)에 15% 이상 의무 투자 요건이 추가된다.

14일 금융투자협회에 따르면 올해 1월 BBB등급 이하 회사채 수요예측 참여율은 333.3%로 집계됐다. 지난해 1월(98.0%)과 비교했을 때 235.3%포인트(p) 늘어났다. 금투협은 “A등급 이하 회사채 등을 운용하는 하이일드 펀드가 비우량등급 회사채의 수요를 뒷받침하면서 참여율이 큰 폭으로 증가했다”고 설명했다.

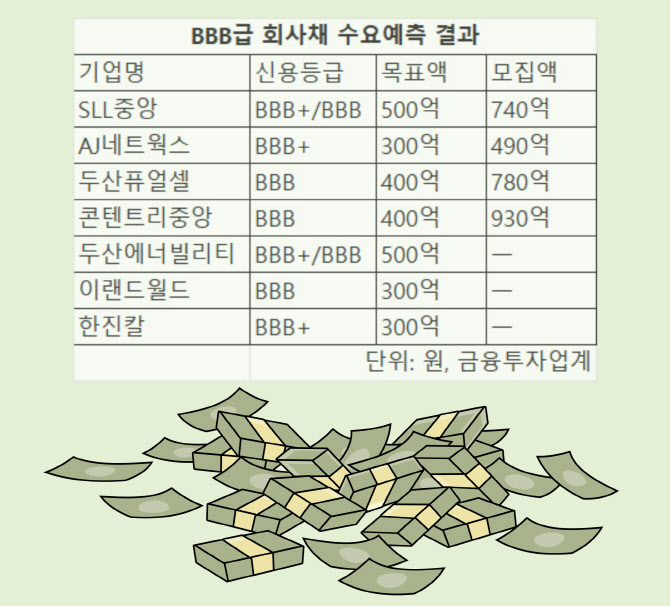

실제로 올해 들어 SLL중앙(BBB+/BBB),

AJ네트웍스(095570)(BBB+),

두산퓨얼셀(336260)(BBB),

콘텐트리중앙(036420)(BBB) 등 비우량채들이 회사채 발행을 위한 수요예측에서 목표액 이상의 주문을 받으며 흥행에 성공했다. 청약 경쟁률은 △SLL중앙 1.44대 1 △AJ네트웍스 3.72대 1 △두산퓨얼셀 5.08대 1 △콘텐트리중앙 2.31대 1로 집계됐다.

비우량채의 수요예측 흥행은 IPO 공모주 청약 열기가 되살아나면서 하이일드 펀드 자금이 대폭 유입됐기 때문이다. 하이일드 펀드는 IPO 기업 공모주식 물량 중 코스닥 종목에 대해 우선배정을 받을 수 있다. 올해 들어 하이일드 펀드 공모주 우선배정 비율이 기존 5%에서 10%로 늘어났는데, 이에 따라 자산운용사들이 IPO 공모주를 더 많이 받기 위해 하이일드 펀드 규모를 키우고 있다는 설명이다.

하이일드 펀드는 올해 들어 IPO 시장 분위기가 되살아나면서 설정액 규모가 점차 늘어나고 있다. 지난 8일 기준 하이일드 펀드의 총설정액은 5154억원으로, 지난해 12월 말(4889억원)과 비교했을 때 소폭 증가했다.

이어

두산에너빌리티(034020)(BBB+/BBB), 이랜드월드(BBB),

한진칼(180640)(BBB+) 등도 잇따라 회사채 발행에 나선다. 모두 2월 중 수요예측을 앞두고 있는데, 비우량채가 수요예측에서 흥행을 이어가자 서둘러 발행에 나서려는 모습이다. 이 외에도 HL D&I 한라(BBB+) 등 다른 기업들도 회사채 발행 시점을 확정 짓기 위해 주관사와 협의를 이어가고 있는 것으로 알려졌다.

자산운용사 관계자는 “BBB급은 기관이 일반적으로 살 수 있는 채권 중 최하위 등급”이라며 “하이일드 펀드 자금은 물론 높은 금리 수준에 리테일 투자자도 몰려 오히려 물량 확보가 어려운 수준”이라고 답했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]국토교통 혁신 이끌 첨단기술 모였다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500285t.jpg)

![[포토]이마트, 기다렸던 '슈퍼와인 페스타'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500242t.jpg)

![[포토]'단상 향하는 윤석열 대통령'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500236t.jpg)

![[포토] '겨릿소 모내기 해봤소?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400857t.jpg)

![[포토] 세종 관련 체험행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400837t.jpg)

![[포토]맑고 파란 하늘과 광화문광장 분수대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400808t.jpg)

![[포토]브랜드스토어에서 '데미소다를 즐기다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400735t.jpg)

![[포토] 농협, 출하선급금 전달식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400616t.jpg)

![[포토]강기정, '오월 광주의 편지 전달'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400559t.jpg)

![[포토]교도관과 함께 구치소 나서는 윤석열 대통령 장모 최은순씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400504t.jpg)

![[포토]이예원 '시원함 우승 축하 물세레'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051200567t.jpg)