|

4일 금융투자업계에 따르면 네오밸류가 진행하는 ‘앨리웨이 오산’(경기도 오산시 개발사업) 개발사업의 대출 1600억원이 오는 26일 만기 도래한다.

네오밸류는 각 지역 특성과 라이프스타일을 잘 살린 공간을 개발하는 것으로 알려진 시행사다. 주요 프로젝트로는 ‘앨리웨이 광교’, ‘누디트 서울숲’, ‘누디트 홍대’ 등이 있다.

앨리웨이 오산 개발사업은 경기 오산시 청학동 188번지 일원 11만8826㎡에 공동주택 및 근린생활시설을 개발하는 사업이다. 사업지는 오산세교 2택지개발지구와 붙어 있으며 지하철 1호선·한국고속철도(KTX) 환승역 오산역에서 걸어서 30분 거리다.

네오밸류는 이 곳에 지하 2층~지상 44층 공동주택 2616가구(분양 1300가구·임대 1316가구) 및 근린생활시설, 공원을 만들 계획이다. 기존 시공사는 태영건설이었다.

하지만 태영건설이 워크아웃(기업구조 개선작업)에 돌입해 다른 시공사를 물색하는 중이다. 복수의 건설사를 검토하고 있으며 시공계약 조건도 검토 중이다.

또한 오는 26일에는 네오밸류가 받은 대출금 1600억원의 만기가 돌아온다. 이에 따라 네오밸류는 캠코가 조성한 ‘부동산 PF 사업장 정상화 지원펀드(이하 PF 정상화 펀드)’로부터 투자받으려 하고 있다.

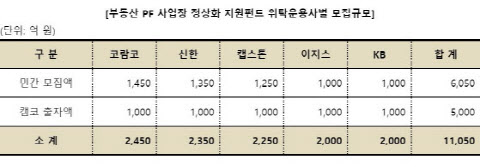

캠코는 5개 운용사(신한자산운용, 이지스자산운용, 캡스톤자산운용, KB자산운용, 코람코자산운용)를 위탁운용사로 선정하고 각각 1000억원씩 출자했다. 또한 개별 운용사들이 민간 자금을 1000억원 이상씩 모집했다.

|

캠코 위탁 운용사의 지원 대상은 주로 본PF로 넘어가지 못하고 브릿지론 단계에 있는 사업장이다. 브릿지론 사업장은 위험성을 고려해 대출채권을 평가절하한 후 채무를 조정하는 ‘헤어컷’으로 구조조정을 실시한다.

오산역 인근 ‘공동주택 2616가구’ 조성

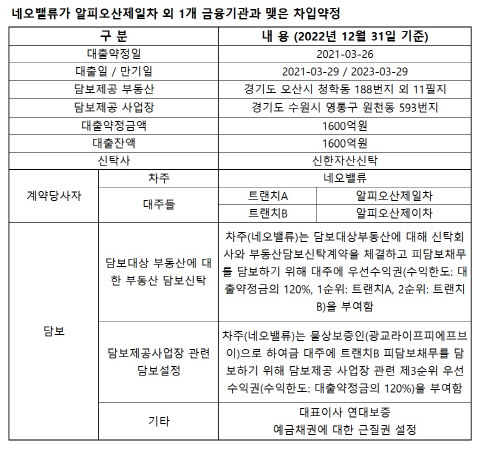

앞서 네오밸류는 앨리웨이 오산 개발을 위해 특수목적회사(SPC) 알피오산제일차, 알파오산제이차를 포함한 대주단으로부터 1600억원을 대출받았다.

트랜치A 1000억원, 트랜치B 600억원이다. 트랜치A는 트랜치B에 비해 담보 및 상환순위에서 선순위다.

트랜치A 1000억원 채권자는 알피오산제일차, 트랜치B 600억원 채권자는 알피오산제이차다. 알피오산제일차, 알피오산제이차는 네오밸류에 대출을 실행하기 위해 설립된 SPC다.

|

알피오산제일차, 알피오산제이차는 이 대출채권을 기초로 각각 1000억원, 600억원 규모 자산유동화 전자단기사채(ABSTB)를 발행했다. 두 ABSTB는 각각 제13회차, 제5회차까지 차환 발행될 경우 모두 오는 26일 만기다.

알피오산제일차가 발행한 ABSTB의 경우 삼성증권이 유동화거래 주관회사, 자산관리자를 맡고 있다. 또한 삼성증권은 자금보충, 사모사채 인수 및 대출채권 매입의무도 있다.

각 회차별 유동화증권이 발행 당일 모두 팔리지 않아서 기존에 발행된 유동화증권을 상환하지 못할 위험을 막기 위해서다. 유동화증권 상환재원 부족 등 매입사유가 발생하게 되면 삼성증권은 알피오산제일차에 1000억원 한도에서 자금보충을 실행해야 한다.

또한 삼성증권은 알피오산제일차가 발행하는 사모사채를 인수하거나 알피오산제일차로부터 대출채권을 매입하는 방식으로 자금보충 의무를 이행할 수도 있다.

DB금융투자는 알피오산제이차가 발행한 유동화증권의 상환재원 부족 등 사유가 발생하면, 알피오산제이차가 발행하는 사모사채를 600억원 한도에서 인수할 의무가 있다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]'취재진 앞에 선 오동운 공수처장 후보자'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800096t.jpg)

![[포토] 장동규 '볼~'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700168t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]박현경 '핀 위치 확인해요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700459t.jpg)