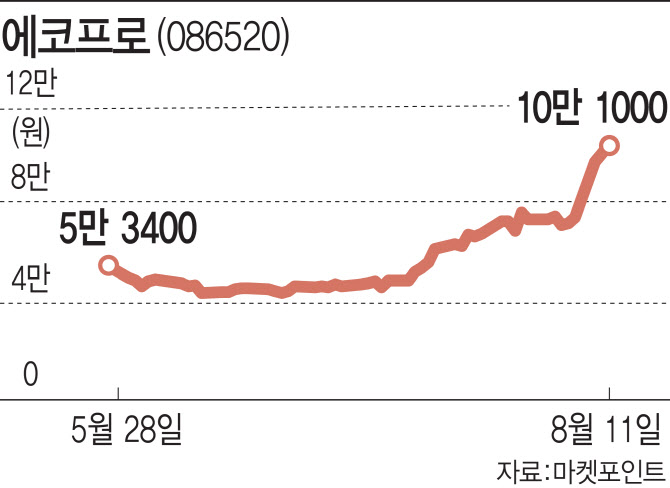

11일 마켓포인트에 따르면 에코프로는 전일대비 3.59%(3500원) 오른 10만1000원을 기록했다. 지난 9일 상한가를 비롯해 닷새 연속 오름세다. 닷새간 상승률은 무려 44.9%에 달한다. 에코프로에이치엔은 이날 13.19%(1만6400원) 급등한 14만700원에 거래를 마쳤다.

에코프로는 지난 5월 인적분할후 재상장한 에코프로에이치엔(383310)과의 주식교환을 앞두고 있다. 이동채 대표의 지배력 확대를 위해선, 지주사인 에코프로 주가가 낮을수록, 자회사인 에코프로에이치엔 주가가 높을수록 유리하다.

에코프로는 올 초 지주회사로 전환했고, 5월엔 환경사업부문을 에코프로에이치엔으로 인적분할했다. 에코프로는 0.6% 수준인 에코프로에이치엔 지분을 20%이상으로 늘려 자회사 지분율 요건을 맞춰야 한다. 증권업계에서는 에코프로에이치엔의 무상증자 신주가 상장되는 8월 20일 이후 주식교환이 이뤄질 것으로 예상하고 있다.

주식 교환은 이동채 대표가 가진 에코프로에이치엔 주식과 에코프로 신주간 이뤄질 전망이다.

이동채 대표는 지주회사인 에코프로 지분 13.11%에서 더 늘려 지배력을 강화해야 하고, 에코프로는 에코프로에이치엔을 자회사로 편입해야 한다.

김광진 유안타증권 연구원은 “상장사인 에코프로비엠, 에코프로에이치엔지분 가치 1조8000억원에 비상장사 가치 1조3500억원으로 산정했다”며 “에코프로비엠 유상증자 참여를 위한 전환사채(1500억원)와 에코프로에이치엔 지분 스왑을 위해 발행될 신주(약 2500억원)로 인한 희석 가능성을 모두 반영한 것”이라고 분석했다. 이를 감안해도 에코프로의 상승잠재력(당시 에코프로 주가 7만2800원)은 55%에 달해 현저한 저평가 상태라는 설명이다.

이같은 보고서 덕인지, 지난 9일 에코프로는 상한가로 직행했다. 에코프로에이치엔도 당일에 26.16%나 급등했다. 현재 에코프로에이치엔 시가총액은 5400억원 규모다. 1주당 3주를 배정한 무상증자 신주는 8월 20일에 상장된다.

|

에프앤가이드에 따르면 에코프로와 에코프로에이치엔이 분할 재상장한 당일주가를 100으로 놓고 상대주가 추이(수정주가 기준)를 살펴보면 확연히 드러난다. 에코프로는 5월 28일대비 이날 종가 기준 89.1%가량 올랐고, 에코프로비엠(247540)은 73.3% 상승했다. 에코프로에이치엔은 무려 3.5배 가까이 올랐다.

유안타증권은 지난 9일 보고서에서 이 규모를 2500억원으로 추산했다. 현재 에코프로는 에코프로에이치엔 주식 9만5084주(0.6%)를 보유하고 있다. 지분율 20%를 채우기 위해선 298만3902주(19.5%)를 추가로 매입해야 한다. 에이치엔의 이날 종가 기준 4198억원을 웃돈다. 이 금액에 해당하는 에코프로 신주가 발행되는 만큼 에이치엔 가치가 오를수록 이동채 대표는 더 많은 지주사(에코프로) 지분을 가져갈 수 있다. 이동채 대표 지분 13.11% 외 특수관계인 지분까지 포함하면 18.28%인 만큼 에코프로는 지분율 요건을 맞추기 위해 1% 남짓만 공개매수 등을 통해 사들이면 된다.

김광진 연구원은 “시장에서 주목하고 있는 에코프로에이치엔 연결 자회사 편입을 위한 지분스왑은 늦어도 9~10월경 진행될 것”이라며 “주식매수 청구기간 등 절차진행상 필요한 소요기간 때문”이라고 설명했다.

그는 “지분 스왑 이후 에코프로에이치엔 자회사 편입 효과와 함께 기타 자회사들 가치도 빠르게 주가에 반영될 것”이라며 “지분스왑 시점이 임박한 만큼 지금부터 (에코프로를) 적극 매수할 필요가 있다”고 조언했다.

한편 삼성자산운용은 분할 재상장한 이후 지주사인 에코프로 지분 5.36%(100만1612주), 2.73%(51만1696주)를 장내매도하며 보유지분율을 14.52%에서 6.43%로 축소했다. 에코프로에이치엔의 경우 분할재상장 직후인 6월 11일 삼성자산운용은 지분 12.50%(47만8221주)를 장내매도하며 보유지분율을 1.18%로 대폭 낮춘 바 있다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]본회의, '논의하는 이재명-박찬대'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800719t.jpg)

![[포토]스카이 스위트 한강브릿지 서울 화이팅!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800653t.jpg)

![[포토]대한항공 임직원과 지역주민이 함께 만든 대한항공 숲](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800614t.jpg)

![[포토]몽골 대한항공 숲에서 가지치기 봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800609t.jpg)

![[포토]'의원총회 참석한 최재형-안철수'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800570t.jpg)

![[포토]서울의대-서울대병원 비대위 기자간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800436t.jpg)

![[포토]샥즈, 오픈형 이어폰 '오픈스윔 프로, 오픈핏 에어' 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052800341t.jpg)

![[포토] 서울시장과 노원구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052700963t.jpg)

![[포토]이재명 더불어민주당 대표, 법정으로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052700672t.jpg)

![[포토]테이프 커팅하는 김연아](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052700675t.jpg)

![[포토]배소현 '아빠 생각에 꾹 참았던 눈물이'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600317t.jpg)