이 자산은 현재 공실이 많지만 입지가 우수해 추후 부동산 경기 회복시 자산가치가 오를 것으로 기대된다. 다만 금리가 과거보다 높아진 만큼 기존 대출을 리파이낸싱할 경우 단기적으로 수익률에 부담을 받을 가능성이 있다.

펀드만기 2년 연장…차입비율 한도 400%로 늘려

19일 금융투자업계에 따르면 지난 17일 서울 영등포구 공군호텔에서 열린 이지스리테일부동산투자신탁194호 수익자총회에서는 펀드 만기를 오는 2025년 6월 29일로 연장하는 안건이 통과됐다. 당초 펀드 존속기간은 오는 6월 29일까지였는데, 2년 늘어난 것.

|

이번에 펀드가 차입비율 한도를 늘린 것은 대출을 더 많이 받기 위한 것이 아니라 순자산 변동으로 차입비율이 순자산의 200%를 넘길 수 있어서다. 지난 3월 31일 기준 부채총액이 419억5100만원, 순자산 총액이 214억9600만원이다. 이를 나누면 차입비율은 200%에 근접해진다.

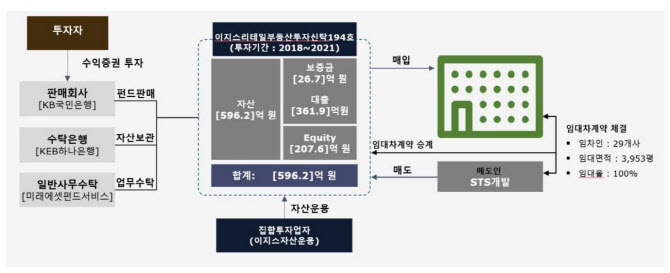

이 펀드는 서울 광진구 자양동 9-4번지 ‘몰오브케이’(건대CGV)에 투자하고 있다. 상업시설 개발 전문 시행사 STS개발로부터 지난 2018년 6월 29일 몰오브케이를 561억원에 매입했고, 이를 임대 및 운용해서 얻은 운영이익과 처분시 매각이익을 수익자에게 제공하는 게 목적이다.

펀드는 지난 2018년 6월 26일 최대 설정액 208억원을 채우며 완판했다. 매입금액(561억원), 취득부대비용(33억4600만원) 등을 포함하면 투자에 필요한 총 금액은 596억2000만원이었다.

|

CGV와 장기 임대차…입지 양호해 가치상승 기대

또한 고금리로 부동산 매수심리도 위축된 탓에 펀드 만기가 다가왔음에도 매각에 어려움을 겪었다. 이번 수익자총회에서 신탁계약기간을 ‘최초설정일로부터 5년’에서 ‘7년’으로 변경하는 안건이 통과됨에 따라 매각 전까지 자산가치를 끌어올릴 시간을 벌게 됐다.

이지스자산운용은 공실 해소를 위해 지속적으로 임대차 협의를 진행할 예정이다. 이 건물은 지난 2018년 1월 신축된 후 단기간 내 임대율 100%를 기록했었다. 공실이 늘어난 것은 코로나19 영향이 컸다.

핵심임차인인 국내 1위 멀티플렉스 운영사 CJ CGV와는 15년 장기 임대차계약(전체면적의 약 33%)을 맺고 있다. CJ CGV의 임대차 계약기간은 2033년 1월 30일까지다.

CGV 임대차계약 주요내용을 보면 지난 2018년 5월 기준 보증금 10억원, 월 임대료 6000만원이다. 연간 누적 관람객수 70만명을 넘으면 ‘초과분 매표순매출액’의 15%를 월 임대료와 별도로 정산한다. 임대료 인상률은 매 3년마다 3%다.

또한 입지가 우수해 추후 부동산경기가 회복되면 자산가치가 오를 것으로 기대된다. 사업지 인근에 건대로데오거리 상권이 있고 지하철 접근성이 좋다. 지하철 2·7호선 환승역 건대입구역에서 걸어서 3분 걸리고, 지하철 2호선 성수역에서 걸어서 18분 걸린다. 반경 3km 이내 지하철 5·7호선 군자역도 있다.

고금리에 차입조건 악화…수익률 ‘부담’ 가능성도

다만 금리가 과거보다 오른 만큼 단기적으로는 투자수익률에 부담을 받을 가능성이 있다.

펀드의 부동산 담보대출은 지난 2018년 6월 8일 기준 △선순위 309억8700만원(연 3.60% 고정금리) △후순위 52억원(연 5.46% 고정금리)이다. 선순위 담보대출기관은 국민은행, 후순위 담보대출기관은 마스턴전문투자형부동산투자신탁이다.

|

2018년 6월 당시 기준금리는 1.5%로, 현재 3.5%보다 2%포인트(p) 낮다. 부동산 담보대출 금리도 올랐을 것인 만큼 차입조건(이자, 금리, 담보비율 등) 악화로 투자수익률에 영향을 받을 수 있다. 이지스자산운용은 펀드만기 전 적절한 매각시점을 검토해 리스크를 완화할 예정이다.

투자설명서에는 “상환시점의 상환가액에 따라 투자손실이 발생할 수 있는 위험이 있다”며 “투자자가 기대하는 분배금(배당)의 총액이 감소할 수 있다”고 명시하고 있다.

이어 “분배금은 예금이자와 같이 확정된 금액이 아니다”며 “부동산 임차인의 사업성과 등 영업환경, 경기불황과 같은 다양한 경제변수, 공실발생, 임차인 신용위험, 매각가 하락 등 시장 환경의 영향을 받아 안정적으로 분배금을 지급하지 못하거나 분배금 지급이 중단될 가능성이 있다”고 적혀 있다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]장민규,타구 방향을 본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300583t.jpg)

![[포토]행안위 첫 회의, '여당 불참'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300855t.jpg)

![[포토] 폐업 늘어나는 서울 상가](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300795t.jpg)

![[포토] '2004년에서 2024년으로' 기자간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300736t.jpg)

![[포토]더위 식혀요~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300679t.jpg)

![[포토] 김성용 '관록의 아이언샷'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300101t.jpg)

![[포토]넥스트라이즈 2024 서울 개막식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300631t.jpg)

![[포토]공매도 제도개선 민당정협의회 '발언하는 이복현 금융감독원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300526t.jpg)

![[포토]환자단체연합, '의료계 집단휴진 철회촉구 기자회견'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300498t.jpg)

![[포토]박주성,기록은 정확하게](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061300593t.jpg)