|

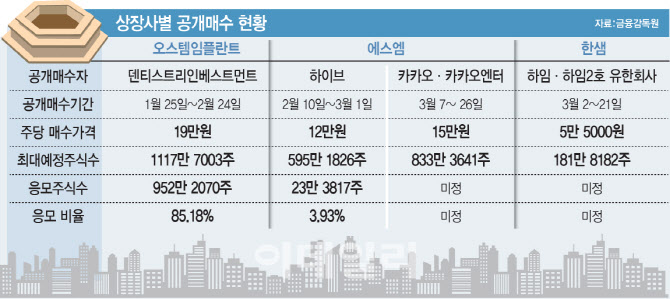

7일 금융감독원에 따르면 올해 오스템임플란트(048260), 에스엠(041510), 한샘(009240) 등이 공개매수를 발표했다. 공개매수는 경영권안정, 인수·합병(M&A), 지주회사 요건 충족, 상장폐지 등의 목적을 실현하기 위해 장외에서 불특정 다수를 상대로 주식을 매수하는 방법이다.

최근 공개매수를 절차를 마친 오스템임플란트와 에스엠의 경우 희비가 극명하게 갈렸다. 우선 오스템임플란트의 공개매수자로 나선 MBK파트너스와 유니슨캐피탈코리아(UCK)의 컨소시엄인 덴티스트리인베스트먼트는 지난 1월25일부터 2월24일까지 한 달간 공개매수를 진행했다. 공개매수 결과를 보면 최대 예정주식수 1117만7003주 중 952만2070주가 응모했다. 비율상으로는 85.18%가 참여한 것으로 나타났다.

반면 에스엠의 공개매수자로 등장한 하이브(352820)의 경우 흥행에 실패했다. 하이브는 지난달 10일부터 이달 1일까지 공개매수를 전개했다. 공개매수 결과 최대 예정주식수 595만1826주 가운데 23만3817주만 응모해 3.93%에 불과했다. 공개매수에 응한 갤럭시아에스엠(011420) 지분 23만3813주를 제외하면 사실상 소액주주로부터 확보한 지분은 4주밖에 되지 않았다.

공개매수 전 고려해야 할 요인은?

전문가들은 공개매수에 응모할 때 공개매수가격 프리미엄과 현 주가의 차이 우선적으로 따져야 한다고 조언했다. 아울러 공개매수의 경우 장외거래로 거래차익이 250만원을 넘을 경우 22%의 양도세를 납부해야 하는 점도 주의해야 하는 요인으로 꼽힌다.

황현영 자본시장연구원 연구위원은 “공개매수 시 주주 입장에서 공개매수에 응하거나, 안 팔고 주식을 보유하거나 또는 (장내) 시장에 파는 등 세 가지 옵션이 있는데, 기업가치 전망에 따라 유·불리 전략이 달라질 수 있다”며 “공개매수 이후 기업가치가 떨어지거나, 이미 대주주 지분까지 확보했기 때문에 더 매집을 안 하는 경우, 오스템임플란트처럼 상장폐지하려고 할 때는 소액주주 입장에서 빨리 파는 게 유리할 수 있다”고 말했다. 이상헌 하이투자증권 연구원은 “ 공개매수 응모에 대한 결정은 궁극적으로 기업의 벨류에이션 문제”라며 “개인 입장에서 세금 납부 등도 고려해 전략이 달라질 수 있다”고 밝혔다.

공개매수 진행 중인 한샘…대응 전략은

한편 한샘은 사모펀드인 IMM 프라이빗에쿼티(PE)가 하임 유한회사 및 하임2호 유한회사를 통해 지난 2일부터 공개매수를 진행하고 있어 관심이 커지고 있다. 한샘의 공개매수가격은 주당 5만5000원이며, 매수예정 수량은 181만8182주다. 증권가에선 IMM PE가 매각 차익 제고를 위해 지분 추가 확보하려는 유인이 큰 데다 선제적으로 공개매수가격을 상향할 유인이 있어 장기적 관점에서 소액주주들이 공개매수에 당장 응하지 않는 게 유리할 수 있다는 분석이 나온다. 최남곤 유안타증권 연구원은 “한샘의 대주주인 IMM 입장에서는 매각 차익 극대화를 위해 지분 50%까지 5만5000원 수준 혹은 그 이상에서도 공개 매수를 진행하는 것이 유리할 것”이라며 “반대로 한샘의 주주는 현재 공개매수에 응하지 않는 것이 유리한 전략일 수 있다”고 판단했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]황우여, '보수 정당 정체성 확고히 하겠다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300465t.jpg)

![[포토]큰절로 인사하는 박찬대-박성중-김용민](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300463t.jpg)

![[포토] 강경남 '정교한 샷으로 승부한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200224t.jpg)

![[포토]'이태원 참사 특별법' 국회 본회의 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200708t.jpg)

![[이車어때]"이 감성 어떻게 잃어"…클럽맨과 '헤어질 결심'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400063t.jpg)

![[포토]아마추어 김민솔 '파5 투온 정조준'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400006t.jpg)