|

SK아이이테크놀로는 지난 6월 장기공급계약을 시작으로 7월 SK온 북미 및 기타 지역 계약까지 체결했다. SK온향 계약은 일정 물량 이상은 공급 의무가 없고, 그 이상 물량에 대해서는 다른 고객사 계약을 통해 다변화한다는 점에 의미가 있다는 게 이 연구원의 판단이다.

그는 “특히 일정 물량 밴드 폭이 넓지 않다는 점에서 다른 고객사 협상 물량이 많은 것으로 보인다”면서 “장기적으로 내부 고객과 신규 고객 비중을 50대 50으로 목표하고 있다”고 설명했다.

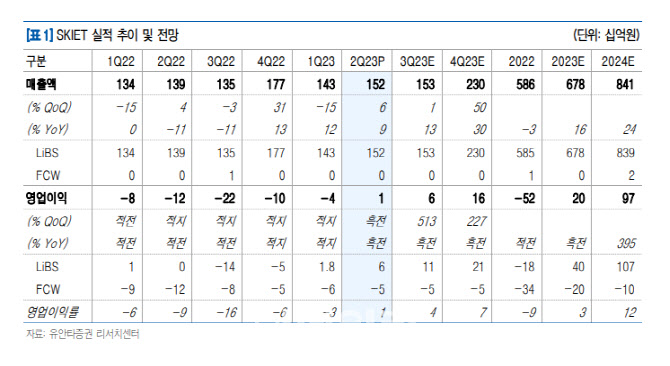

수익성 개선도 본격화될 것으로 내다봤다. SK아이이테크놀로지는 3분기 흑자전환이 예상되었으나 2분기에 이미 흑자전환을 달성했다.

2분기 비용 감소만으로 흑자전환을 기록한 만큼 3분기부터 내부 고객사 판매량 증가가 반영된다면 하반기 수익성 빠르게 개선될 것이라는 분석이다.

이어 “2건의 장기공급계약으로 이미 완공된 폴란드 2공장 가동률까지는 채워진 것으로 예상되고 있어 이후 추가 장기공급계약이 체결된다면 폴란드 3, 4공장에 이어 북미(하반기 발표 예정)까지 계획대로 증설이 진행될 것”이라고 덧붙였다.

마지막으로 그는 “저조한 가동률로 인해 수익성이 악화되었던 만큼 2024년에는 폴란드 2공장 가동을 시작으로 외형성장 뿐아니라 10% 이상의 영업이익률이 기대된다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 최경주 '리빙 레전드의 클래스'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800445t.jpg)

![[포토]유효주 '핀을 잡고 라인을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800234t.jpg)

![[포토]두산 매치플레이에서 공기청정기 선보인 아이큐에어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700873t.jpg)

![[포토]정남수 '실수없이 판단하자'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700673t.jpg)

![[포토] 최경주 '응원에 우승으로 보답하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700545t.jpg)

![[포토]이재명 민주당 대표, 법정으로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700472t.jpg)

![[포토] '미켈롭 울트라' 홍보하는 미녀골퍼 최예지](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700433t.jpg)

![[포토]홍현지 '그린으로 가라'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600544t.jpg)

![[포토] Y교육박람회 2024](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600894t.jpg)

!["패밀리카야, 스포츠카야"…'폭발적 SUV' 벤츠 AMG GLC 43[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800065t.jpg)