|

코오롱인더는 작년 4분기 영업이익이 시장 기대치를 하회할 전망이다. 영업이익은 411억원으로 전 분기 대비 19.5% 감소할 것으로 추정됐다.

그는 “패션부문의 성수기 효과에도 불구하고, 산업자재·필름부문의 비수기 효과 발생, 환율 하락으로 수출주에 부정적인 요인 증가 및 필름 부문의 대규모 일회성 비용 계상 전망 등에 기인한다”고 설명했다.

화학부문 영업이익은 104억원으로 전 분기 대비 6.8% 증가할 전망이다. 일부 석유수지 플랜트의 정기보수 진행에도 불구하고, 수출 운임 및 원재료 가격이 하락한 영향이다.

필름·전자재료부문 영업이익은 -352억원으로 전 분기 대비 적자가 확대될 전으로 추정했다. 테레프탈산(TPA)·모노에틸렌글리콜(MEG) 등의 원재료 가격 하락에도 불구하고, 작년 3분기 가동률(67%)과

패션부문 영업이익은 성과급 반영에도 불구하고 248억원을 기록하며, 전 분기 대비 큰 폭의 증익이 발생할 전망이다. 전 분기 발생한 광고비용이 제거된 가운데, 아웃도어 최대 성수기 효과가 나타날 것이라는 설명이다.

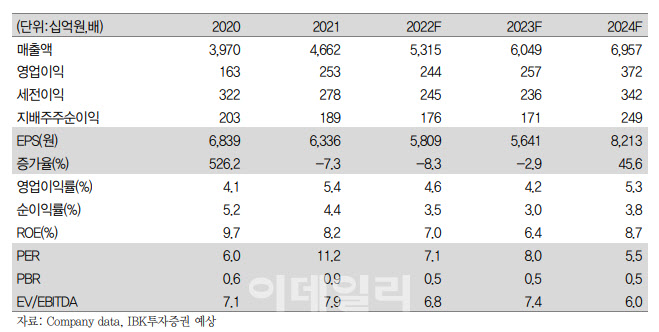

그는 “올해 추정 주가순자산비율(PBR)은 0.48배로 2010년 이후 최저치가 예상되는 점을 고려하면, 최근 주가는 과도하게 하락한 상태”라며 “작년 4분기와 올해 1분기를 바닥으로 점진적인 실적, 주가 개선이 예상된다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] '겨릿소 모내기 해봤소?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400857t.jpg)

![[포토] 세종 관련 체험행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400837t.jpg)

![[포토]맑고 파란 하늘과 광화문광장 분수대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400808t.jpg)

![[포토]브랜드스토어에서 '데미소다를 즐기다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400735t.jpg)

![[포토] 농협, 출하선급금 전달식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400616t.jpg)

![[포토]강기정, '오월 광주의 편지 전달'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400559t.jpg)

![[포토]교도관과 함께 구치소 나서는 윤석열 대통령 장모 최은순씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400504t.jpg)

![[포토]'을지로위원회 공부모임 참석한 우원식'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400132t.jpg)

![[포토] 미우미우 앰배서더 발탁된 장원영](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051300210t.jpg)

![[포토]첫 비대위, '모두발언하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051300790t.jpg)

![[포토]이예원 '시원함 우승 축하 물세레'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051200567t.jpg)