|

2024년 06월 17일 월요일

우리자산운용 "3년내 빅3 자신있다"

[edaily 조진형기자] LG투신운용과 우리투신운용이 합쳐 새출발한 우리자산운용이 오는 2007년까지 자산운용업계의 빅 3로 도약하겠다는 야심찬 포부를 밝혔다.

백경호 우리자산운용 사장(사진)은 2일 통합사 출범을 맞아 기자간담회를 열고 "모회사인 우리금융지주와의 시너지 효과를 통해 상품과 서비스, 수익률 부분에서 차별화할 것"이라며 이같이 밝혔다.

백 사장은 "우선 수탁고 기준으로 2007년까지 시장점유율을 10%까지 끌어올리겠다"며 "10% 정도면 업계 3위권 진입이 가능할 것"이라고 말했다. 현재 자산운용업계는 한국투신운용(7월 동원투신운용과 합병예정) 대한투신운용 삼성투신운용 등이 빅3를 형성하고 있다.

그는 "고객들이 적립식 상품을 계리로 간접상품에 대한 이해도가 높아져 차별화된 상품을 내놓지 못하면 업계에서 살아남을 수 없다"며 "수익률은 3년 누적 상위 25%를 유지하고 종합자산운용사로서 각 유형별 대표상품과 대표브랜드 확보에 주력하겠다"고 말했다.

또 파생상품 펀드과 부동산 펀드, 사회간접자본(SOC) 펀드, 채권 펀드 등 다양한 상품을 선보이고 특히 회사채 펀드에 주력할 계획이라고 강조했다. 우리자산운용은 회사채 펀드를 우선 1조원 규모로 조성키로 하고 당장 내일부터 공격적인 마케팅을 실시키로 했다. 장기적으로 3조원 규모로까지 확대하겠다는 복안이다.

우리자산운용이 회사채 펀드에 주력하겠다는 이유는 우리금융지주와 최대한의 시너지 효과를 낼 수 있다고 판단했기 때문이다.

백 사장은 "회사채 펀드의 성공요건은 펀드사이즈와 분석능력을 들 수 있다"며 "우리투자증권의 회사채 인수 능력과 우리금융이 보유한 고객정보망을 바탕으로 유리한 고지에 설 수 있어 성공요건이 충분하다고 본다"고 말했다. 또 우리은행이 기업금융(IB) 부문에서 은행업계 1위라는 점도 감안해야 한다고 덧붙였다.

그는 "앞으로는 강력한 판매채널을 가진 은행계 자산운용사끼리 선두권 경쟁이 치열해질 것"이라며 "아직 활성화되지 않은 우리은행의 개인고객 대상 판매·영업 능력을 최대한 활용하기 위해 만발의 준비를 갖추고 있다"고 말했다. 우리자산운용은 은행창구의 판매·영업교육을 강화하기 위한 교육 전담인력을 뒀다.

우리자산운용은 LG투신운용이 우리투신운용을 흡수합병하는 방식으로 통합됐으며 자본금은 490억원으로 늘어난다. 수탁고는 현재 LG투신운용 6조1000억원과 우리투신운용 3조6000억원을 합쳐 약 9조7000억원으로 확대되며, 자산운용업계 시장점유율도 약 4.95%로 확대됐다.

주요뉴스

저작권자 © 이데일리 - 무단전재, 재배포 금지

많이 본 뉴스

- 1 ‘피 토한 사진’ 올린 정유라 “나도 계좌번호 올리기 싫지만…”

- 2 “180cm에 면식범”…故 구하라 금고 훔쳐간 범인, ‘그알’이 찾는다

- 3 북한은 왜 대북확성기 방송에 질색하나

- 4 11개월 어린이 허벅지로 짓눌러 뇌사…보육교사는 왜 그랬을까[그해 오늘]

- 5 "또 벼락거지 되기 싫다"…영끌족 돌아오자 '노도강'도 꿈틀

- 6 "내딸 죽였는데 징역 살고 나와도 20대...제2, 제3의 효정이 없어야"

- 7 "맞아도 고소 때문에 참아"…잇단 폭행 피해에 멍드는 경찰들

- 8 "사각지대 골라서…" 외국인 여직원들 껴안고 만진 공장 관리자

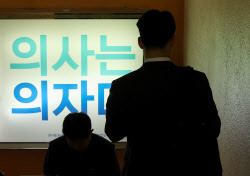

- 9 의료계 휴진 예고…'신경과' 현장 지키는 이유

- 10 비만약 열풍에 홀쭉해진 미국인들…'이 업계' 노났다

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]우원식 의장, "국민은 여야 함께 국회 운영 모습 바람직하게 여겨"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700711t.jpg)

![[포토]병원 나서는 환자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700622t.jpg)

![[포토]그림 같은 백두산 천지 모습](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700555t.jpg)

![[포토]국민의힘 의회정치 원상복구 의원총회 참석하는 추경호](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700499t.jpg)

![[포토]더불어민주당 중앙위원회의에서 발언하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700460t.jpg)

![[포토]조국혁신당 최고위원회의 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700424t.jpg)

![[포토] 조선 수출 금융 지원, RG 1호 발급](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700370t.jpg)

![[포토]발언하는 추경호 국민의힘 원내대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700303t.jpg)

![[포토]이세희,타구 방향은 왼쪽](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600416t.jpg)

![[포토] 여기가 토마토 천국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600324t.jpg)

![[포토]김재희,페어웨이로 가라](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600446t.jpg)