그러나 한편에서 생각해보면 가업 승계가 녹록지 않은 상황에서 매각만큼 현명한 방법이 없다는 평가도 있다. 가업 승계가 미덕이던 시대를 지나 이제는 천문학적인 상속세를 걱정해야 하는 시대가 열려서다. M&A(인수·합병)를 꿰고 있는 경영참여형 사모펀드(PEF) 운용사들도 이런 기업들의 속 사정을 모를 리 없다. 이른바 ‘절세 차원에서의 M&A 권유’를 전술로 쓰고 있다.

|

대기업·중견기업 가릴 것 없이 오너에게 기업은 ‘분신’과도 같다. 모든 것을 갈아 넣어 이룬 성취다 보니 애착이 남다를 수밖에 없다. 그런데 최근 몇 년 새 애지중지 하던 회사를 PEF 운용사나 전략적투자자(SI)에게 매각하는 사례를 어렵지 않게 찾을 수 있다.

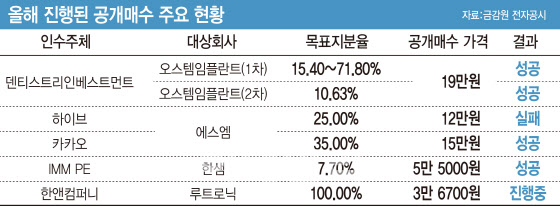

올해 상반기 M&A 시장을 수놓은 조단위 빅딜을 찬찬히 뜯어보면 창업주로부터 기업을 인수한 사례가 대다수다. 연초 MBK파트너스와 UCK파트너스가 인수한 오스템임플란트(048260)와 카카오(035720)가 인수한 에스엠(041510), 한앤컴퍼니가 이달 인수 소식을 알린 미용 의료기기 업체 루트로닉(085370)이 대표적인 경우다.

기업 오너들이 분신과도 같던 회사를 매각하는 이유는 무엇일까. 시기적으로 국내 산업화 붐을 이룬 1970~1980년대 회사를 세우고 운영하던 오너들이 자녀 세대로 가업을 물려주는 시즌(시점)이 다가왔다는 점이 첫 번째 요인으로 꼽힌다.

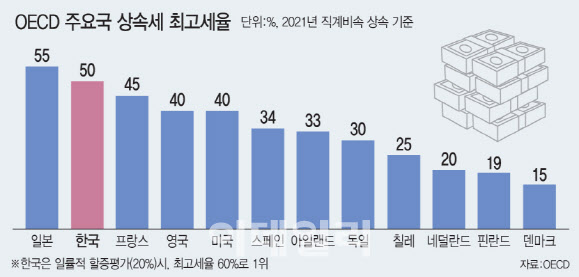

무엇보다 대기업들조차 부담스러워하는 상속세 리스크가 원인으로 꼽힌다. 국내 상속세 최고 세율은 50% 수준이다. 개발기구(OECD) 18개국 평균치인 27.1%의 두 배를 넘어선 수치다. 기업 최대주주 상속 지분을 평가할 때는 20~30%를 할증해 평가하고, 할증한 금액을 기준으로 50%의 세율을 적용한다. 이렇게 하면 최고 세율은 65%까지 올라간다. 가업 승계를 위해 천문학적인 세금을 내야 한다는 얘기다.

실제로 삼성 대주주 일가 세 모녀는 상속세 마련을 위해 최근 삼성전자 주식을 담보로 2조원 넘는 대출을 받기도 했다. 김정주 넥슨 창업자 유족은 넥슨 지주회사인 NXC 지분 29.3%를 정부에 넘기고 상속세를 대신하기로 했다. 그 결과 정부가 넥슨의 2대 주주에 오르는 일이 빚어지기도 했다. 대기업도 허덕이는 상속세 리스크는 중견 기업 입장에서는 감당할 수 없는 일이라는 점을 부정할 수 없다.

|

M&A 전문가 집단인 PEF 운용사들도 돌아가는 상황을 모를 리 없다. 가업승계 이슈를 품은 중견기업에 대한 인수 움직임에 촉각을 곤두세우는 이유다.

PEF 운용사들은 가업 승계 이슈가 있는 업체 리스트를 따로 꾸린 뒤 본격적인 인수 제안에 나선다. 일면식이 없더라도 개의치 않는다. 이 과정에서 뜻하지 않은 문전박대를 당하기도 한다. 업계에서는 “꾸준한 커뮤니케이션이 이뤄져야 투자까지 이어질 수 있기 때문에 감수하는 부분이다”고 말한다.

이들의 전략은 간단하다. 과다한 상속세 부담 대신 경영권 매각을 선택할 수 있도록 유도하는 것이다. 한 업계 관계자는 “가업 승계를 했을 때 내야 하는 상속세와 경영권 프리미엄을 수반한 매각가를 비교하는 프레젠테이션을 하면 적잖이 놀라는 경우가 있다”며 “단순히 회사를 판다는 개념에서 떠나 하나의 절세 전략으로 M&A를 생각한다”고 말했다.

이러한 흐름은 앞으로도 이어질 것이라는 게 업계 평가다. 한 PEF 운용사 관계자는 “기업승계 이슈만 없다면 사업 자체가 탄탄하고 매력적인 기업들이 적지 않다”며 “공개 매각과 달리 수의 계약 형태 장점도 크다 보니 인수 의지가 있는 PEF들을 중심으로 이러한 경향이 더욱 짙어질 것이다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]황우여, '보수 정당 정체성 확고히 하겠다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300465t.jpg)

![[포토]큰절로 인사하는 박찬대-박성중-김용민](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300463t.jpg)

![[포토] 강경남 '정교한 샷으로 승부한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200224t.jpg)

![[포토]'이태원 참사 특별법' 국회 본회의 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200708t.jpg)

![[포토]아마추어 김민솔 '파5 투온 정조준'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400006t.jpg)