|

매각 대상은 에이스에쿼티파트너스가 보유하고 있는 테스나 지분 30.62%다. 에이스에쿼티파트너스가 지난 2019년 11월 2000억원 규모의 프로젝트펀드를 조성해 테스나 경영권을 인수한 지 2년여 만이다.

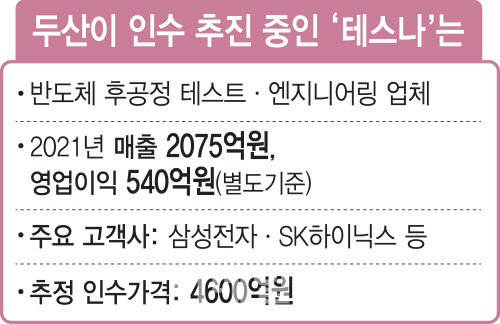

현재 업계에 알려진 테스나 매각가는 약 4600억원 수준이다. 지난해 첫 인수협상 당시와 비교해 15%(600억원) 이상 오른 가격이다. 두산그룹은 내부 자금 2300억원에 더해 금융기관으로부터 2300억원 규모의 인수금융을 조달해 인수대금을 마련할 것으로 전해진다.

에이스에쿼티파트너스는 지난해 9월 와이팜(332570)과 총 4000억원에 테스나를 매각하는 SPA를 체결했다. 1556억원을 보통주로, 1242억원을 전환우선주(CPS)로, 1202억원을 신주인수권부사채(BW)로 조달하는 구조였다. 그러나 와이팜 측이 투자금을 시간 안에 모으지 못하면서 양측은 합의 하에 계약을 해지했다.

실제 테스나는 에이스에쿼티파트너스를 대주주로 맞이한 이후부터 매년 호실적을 올리고 있다. 지난해 회사는 별도 기준 매출 2075억원, 영업이익 540억원을 기록했다. 이는 지난 2020년 대비 각각 56.6%와 76.8% 늘어난 규모다.

인수 협상을 진행 중인 두산그룹은 테스나 인수로 캐시카우(자금확보)가 용이한 계열사를 추가하게 될 전망이다. 한 업계 관계자는 “두산그룹은 테스나를 계열사로 확보해 사업 영역을 확장하는 것에 무게를 두고 있다”며 “올해를 기점으로 실적이 본격 개선될 것으로 보이는 두산밥캣과 더불어 (테스나가) 그룹의 새로운 캐시카우 역할을 할 것으로 보인다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]국내외 AI 기업, 안전한 AI 사용 위한 '서울 기업 서약' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052200572t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052200418t.jpg)

![[포토]첫 출근하는 오동운 신임 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052200394t.jpg)

![[포토]중견기업 일자리 박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100856t.jpg)

![[포토]김호중 몰래 경찰 출석, 대기하는 취재진들](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100145t.jpg)

![[포토]채상병 특검법 재의요구 규탄, '발언하는 조국 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100695t.jpg)

![[포토]공수처 향하는 김계환 해병대 사령관-박정훈 전 해병대 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100623t.jpg)

![[포토]회의 참석하는 김홍일 방송통신위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100437t.jpg)

![[포토]의정연찬회 참석한 고동진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100380t.jpg)

![[포토]'채상병 사건' 관련 조사 위해 공수처 출석하는 김계환 해병대 사령관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100300t.jpg)

![[포토]매치퀸 박현경 '힘들었지만 최고의 하루'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900488t.jpg)