|

은행이 대출할 때 담보와 보증을 활용하는 것은 중소기업이나 서민의 불충분한 신용정보에 따른 신용위험(부도위험)을 보완하는 장점이 있다. 이를 통해 돈 빌리는 사람(차주)의 부도위험을 보완해 그렇지 않으면 자금을 공급할 수 없는 이에까지 돈을 빌려줄 수 있다. 대출금리를 낮출 수 있는 이점도 있다. 신용대출보다 담보나 보증대출 금리가 싼 이유다.

은행이 담보와 보증에만 의존해 보수적인 여신관행을 고집하면 이를 확보하지 못하는 서민이나 중소기업의 금융접근성이 떨어질 수밖에 없다. 특히 이는 돈을 빌리는 사람이나 빌려주는 사람 양쪽 모두에게 부작용을 초래할 수 있다는 지적이다.

은행이 확실한 담보나 보증만 믿고 정착 금융중개기관으로서 해야 할 꼼꼼한 사업성평가나 상환능력에 대한 평가를 게을리 할 우려가 있다는 지적이다. 반대쪽 차주 입장에서도 담보나 보증을 통해서만 은행 대출 문턱을 넘으면 자신의 사업타당성을 은행이라는 제3자를 통해 꼼꼼하게 검증받을 기회를 잃어버리게 된다.

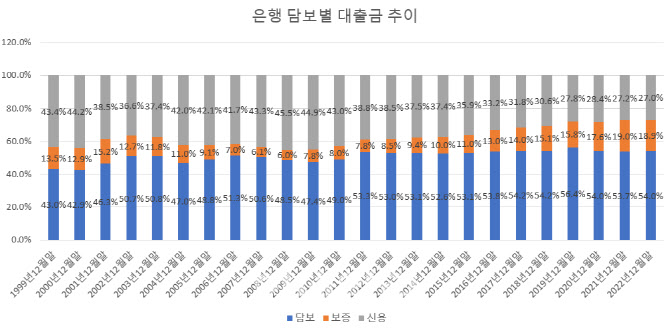

국내은행의 담보대출은 거의(96% 가량) 주담대라고 생각하면 된다. 실제 지난해말 은행의 원화대출금 중 담보대출비중이 54%인데, 주담대 비중이 전체대출 중 52%다. 1999년에는 주담대 비중이 36%였지만 16%p 더 불어났다. 은행은 담보인정비율(LTV)과 선순위 담보 설정으로 위험을 일정 수준으로 관리하고 있지만 은행 스스로 담보와 보증에만 의존하면 한정된 자원을 시장의 가치있는 곳에 할당해야 하는 본연의 자금중개기능을 소홀히 하는 도덕적해이에 빠질 수 있다는 지적이다.

김희곤 국민의힘 의원은 전날 국회 대정부질의에서 “우리나라 은행들이 지나치게 담보 위주로 대출을 시행하고 있다”며 “금융개혁을 통해 차주 미래 성장가능성이나 과거상환이력 등 여러가지를 고려해 은행문을 열어줄 수 있어야 한다”고 했다.이에 대해 김 위원장은 “신용평가를 정확하기 위해 데이이터의 양과 질을 높이는 한축과 은행권 경쟁 촉진 양 측면에서 취약차주를 지원할 수 있는 방향으로 나가고 있다”고 답했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 새끼 키우는 어미제비](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700946t.jpg)

![[포토]우원식 의장, "국민은 여야 함께 국회 운영 모습 바람직하게 여겨"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700711t.jpg)

![[포토]병원 나서는 환자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700622t.jpg)

![[포토]그림 같은 백두산 천지 모습](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700555t.jpg)

![[포토]국민의힘 의회정치 원상복구 의원총회 참석하는 추경호](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700499t.jpg)

![[포토]더불어민주당 중앙위원회의에서 발언하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700460t.jpg)

![[포토]조국혁신당 최고위원회의 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700424t.jpg)

![[포토] 조선 수출 금융 지원, RG 1호 발급](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700370t.jpg)

![[포토]발언하는 추경호 국민의힘 원내대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061700303t.jpg)

![[포토]이세희,타구 방향은 왼쪽](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600416t.jpg)

![[포토]김재희,페어웨이로 가라](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600446t.jpg)