50대 자영업자 B씨는 노후를 대비해 연금상품에 가입키로 했다. 하지만 나중에 자녀 결혼식 등으로 가입한 연금의 일부를 인출할 일이 생길 듯해 망설이는 중이다.

금융감독원이 연말정산을 앞두고 절세상품 가입을 고민중인 소비자들을 위해 IRP와 연금저축 이용의 ‘꿀팁’을 내놨다. 금감원은 고객에 알맞은 상품 선택을 돕기 위해 개인형퇴직연금(IRP)과 연금저축의 차이점을 담은 자료를 1일 공개했다.

이 때문에 ‘공격적 투자성향’인 A씨에겐 연금저축 가입이 보다 적합하다. IRP는 주식형펀드ㆍETF 등 위험자산에 대해선 적립금의 70%까지만 투자가 가능하고, 나머지 30%는 예금 등 안전자산으로 운용해야 하지만, 연금저축은 주식형펀드ㆍETF 등 위험자산에 적립금의 100%까지 투자할 수 있어 보다 공격적인 투자가 가능하다.

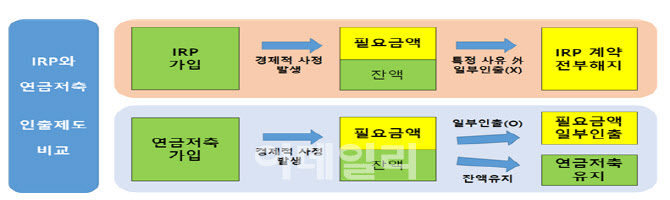

B씨처럼 연금 납입금 중 경제적 사정으로 자금인출이 필요할 수 있다면, 일부인출이 제한적인 IRP 보다는 일부인출이 자유로운 연금저축이 유리하다. IRP는 법에서 정한 제한적인 사유에 해당하는 경우 외엔 일부인출이 안돼 중도에 해지해야 하는 반면 연금저축은 일부인출도 가능해서다.

|

아울러 IRP간 또는 연금저축간 갈아타기와 같이 동일한 상품 내에서 금융회사를 변경하는 경우에는 특별한 제한이 없지만, IRP에서 연금저축으로 또는 연금저축에서 IRP로 이전하는 경우와 같이 서로 다른 상품간 이전하려면 소득세법에서 정한 요건을 충족한 경우에만 가능하다. 반드시 해당 요건을 확인한 후 이전신청해야 한다. 금감원 관계자는 “이전신청은 기존 금융회사 방문 없이 이전받는 금융회사에만 1회 신청하면 원스톱으로 처리되도록 절차가 간소화 하고 있어 편리하게 이전이 가능하다”고 덧붙였다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]뚝섬한강공원에서 열린 서울국제정원박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600750t.jpg)

![[포토] 영등포구, "정원도시 만들겠다"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600594t.jpg)

![[포토] 문래동 꽃밭정원 조성 감사패 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600573t.jpg)

![[포토]금융위원회, 벤처기업 현장 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600475t.jpg)

![[포토]국회부의장 후보 선출, '수락연설하는 이학영 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600632t.jpg)

![[포토]이호진 태광 전 회장 다시 구속 기로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600402t.jpg)

![[포토]이창수 신임 서울중앙지검장, 김건희 여사 수사에 "지장 없게 필요한 모든 조치"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600291t.jpg)

![[포토]윤두상 '공략 지점 확인한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500391t.jpg)

![[포토] 심짱과 최승빈, 허인회와 이대호 '상품도 받았어요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500176t.jpg)

![[포토] 고석완 '나이스 벙커 세이브'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051600158t.jpg)