뉴스 검색결과 3,812건

- 한국투자증권, 온라인 전용 스텝다운형 ELS 3종 모집

- [이데일리 김인경 기자] 한국금융지주(071050)의 자회사 한국투자증권은 온라인전용 주가연계증권(ELS) 상품 3종을 모집한다고 19일 밝혔다.TRUE ELS 16264회는 50억원 한도로 모집하는 홍콩항셍지수(HSCEI)가 기초자산인 상품이다. 만기는 3년이며 상환 여부는 6개월마다 판단한다. 기초자산이 최초 기준가의 95%(6, 12, 18개월), 90%(24개월), 85%(30개월), 80%(만기) 이상이면 연 9%의 수익과 함께 조기상환된다.TRUE ELS 16265회는 30억원 한도로 모집하며 LG전자와 POSCO(포스코)홀딩스를 기초자산으로 하는 상품이다. 만기는 3년이며 상환 여부는 6개월마다 판단한다. 기초자산이 최초 기준가의 85%(6, 12개월), 80%(18, 24개월), 75%(30개월), 70%(만기) 이상일 경우 연 12.3%의 수익을 지급하고 상환된다.TRUE ELS 16266회는 50억원 한도로 모집하는 미국 반도체 기업 엔비디아(NVIDIA)와 스탠다드앤푸어스(S&P)500이 기초자산인 상품이다. 만기는 3년이며 상환 여부는 6개월마다 판단한다. 기초자산이 최초 기준가의 85%(6개월), 80%(12개월), 75%(18, 24개월), 70%(30개월), 65%(만기) 이상이면 12.2% 수익을 지급하고 조기상환된다.세 상품은 조기상환 조건을 달성하지 못해도 투자기간 중 각각 최초 기준가의 55%, 45%, 45% 미만으로 하락한 기초자산이 없으면 만기 시 약정한 수익금을 지급한다. 다만, 그 이상 하락할 경우 각각 원금의 20~100%, 30~100%, 35~100%까지 손실이 발생할 수 있다.일반 개인투자자의 청약 기간은 이달 19일부터 20일까지다. 투자자 숙려제도에 따라 21일부터 24일까지 숙려기간을 갖고, 25일부터 26일 오전 10시까지 청약 의사를 확정하면 된다. 자세한 내용은 한국투자증권 홈페이지 및 ‘한국투자’ 앱에서 확인하면 된다.

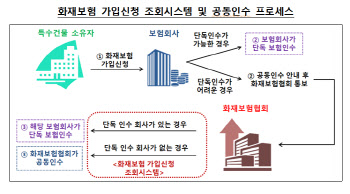

- 15층 이하 아파트·연립도 공동인수로 화재보험 가입

- [이데일리 노희준 기자] 오는 3분기부터 15층 이하 아파트와 연립주택도 공동인수 제도를 활용해 화재보험에 가입할 수 있다. 화재보험 공동인수 담보(보장)범위도 홍수 등 화재보험에 부가되는 특약 전체로 확대된다. 공동인수는 한 보험회사가 단독으로 보험계약을 인수하기 어려운 계약을 여러 보험회사가 함께 인수하는 제도를 말한다. (자료=금감원)금융감독원은 17일 ‘화재보험 가입시 소비자 유의사항’ 자료를 통해 원하는 화재보험에 가입이 어려운 경우 공동인수 제도를 활용하라고 조언했다. 또한 화재보험과 관련해 보장내용 등을 꼼꼼히 확인해 본인에게 필요한 화재보험에 가입하라고 당부했다. 화재보험은 화재, 폭발 등으로 인해 건물과 가재도구 등에 발생한 손해를 보장하는 보험이다. 국·공유건물과 학교, 백화점, 도매시장, 16층 이상 아파트, 공장 등 특수건물은 화재보험에 의무적으로 가입해야 한다. 문제는 최근 손해보험사가 소비자가 원하는 화재보험 가입이 어려운 경우 공동인수를 통한 보험 가입이 가능하다는 사실을 안내하지 않아 소비자 불만 사례가 발생하고 있다는 점이다. 공동인수는 화재 등 사고위험이 높은 계약을 다수 보험회사가 함께 인수하는 제도다. 금감원은 특수건물 소유자는 손보사를 통한 보험가입이 어려운 경우 공동인수 제도를 활용해 화재보험에 가입할 수 있다고 강조했다. 특히, 보험회사가 특약을 추가하거나 보장한도를 증액해 보험료가 과도하게 인상된 화재보험 가입을 권유하더라도 공동인수 제도를 확인하고 가입할 필요가 있다고 조언했다.현재 화재보험 공동인수 대상건물과 담보범위가 특수건물의 자기건물손해 및 대인·대물배상 담보로 한정돼 있다. 하지만 3분기부터는 공동인수 대상건물에 15층 이하 공동주택이 포함된다. 담보범위도 홍수, 배관손실, 스프링클러 손해 등 화재보험에 부가되는 담보(특약) 전체로 확대된다.금감원 관계자는 “손보사가 화재 등 보험사고 이력이 있는 건물에 대해 사고 이력과 무관한 특약을 추가하거나 과도한 수준으로 보장한도를 증액해 화재보험료를 과다 인상하는 사례가 늘고 있다”면서 “보험약관, 청약서 등을 통해 본인에게 불필요한 특약이 추가되거나 보장한도가 과도하게 증액됐는지를 꼼꼼히 확인해달라”고 강조했다. 보험계약자는 보험증권을 받은 날부터 15일 이내에 청약을 철회할 수 있다. 또한 보험회사가 보험약관 및 청약서 부본을 계약자에게 전달하지 않거나, 약관의 중요한 내용을 설명하지 않은 경우, 계약자가 청약서에 자필서명을 하지 않은 경우 계약일로부터 3개월 이내에 계약 취소가 가능하다.

- 한국투자증권, 온라인전용 스텝다운형 ELS 2종 모집

- [이데일리 김인경 기자] 한국금융지주(071050)의 자회사 한국투자증권은 온라인전용 주가연계증권(ELS) 상품 2종을 각각 50억원 한도로 모집한다고 12일 밝혔다.TRUE ELS 16236회는 홍콩항셍지수(HSCEI), 닛케이(NIKKEI)225, 유로스톡스(EUROSTOXX)50을 기초자산으로 하는 3년 만기 상품이다. 6개월마다 조기상환 여부를 결정하며, 기초자산이 최초 기준가의 95%(6개월), 90%(12개월), 85%(18, 24개월), 80%(30개월), 75%(만기) 이상이면 연 9.3%의 수익을 지급하고 조기상환된다.TRUE ELS 16237회는 POSCO홀딩스, LG화학, 스탠다드앤푸어스(S&P)500이 기초자산이다. 만기는 3년이며 상환 여부는 6개월마다 판단한다. 기초자산이 최초 기준가의 90%(6개월), 85%(12, 18개월), 80%(24개월), 75%(30개월), 70%(만기) 이상일 경우 연 17.4%의 수익을 지급하고 상환된다.두 상품은 조기상환 조건을 달성하지 못해도 투자기간 중 최초 기준가의 50% 미만으로 하락한 기초자산이 없으면 만기 시 약정된 수익금을 지급한다. 다만, 그 이상 하락할 경우 각각 원금의 25~100%, 30~100%까지 손실이 발생할 수 있다.일반 개인투자자의 청약 기간은 12일부터 13일까지다. 투자자 숙려제도에 따라 14일부터 17일까지 숙려기간을 갖고, 18일부터 19일 오전 10시까지 청약 의사를 확정하면 된다. 기타 자세한 내용은 한국투자증권 홈페이지 및 ‘한국투자’ 앱에서 확인 가능하다.

- 하이투자증권, 200억 규모 ELS 2종 공모

- [이데일리 이용성 기자] 하이투자증권은 주가연계증권(ELS) 2종을 총 200억 원 규모로 공모한다고 12일 밝혔다. (사진=하이투자증권)하이투자증권이 이번에 공모하는 ELS는 HI ELS 3442호, HI ELS 3443호다. 이는 이날부터 오는 19일 오후 4시까지 공모가 진행된다. HI ELS 3442호는 홍콩항셍중국기업지수, 코스피200지수, S&P500지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 85%(6개월, 12개월, 18개월), 80%(24개월), 75%(30개월), 70%(36개월) 이상이면 최대 21.00%(연 7.00%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산 중 하나라도 만기평가일까지 최초기준가격의 50% 미만으로 하락한 적이 없는 경우 연 7.00%의 수익을 지급하지만, 모든 기초자산 중 하나라도 50% 미만으로 하락한 적이 있고 만기 평가 시 모든 기초자산 중 하나라도 70% 미만이면 만기상환 조건에 따라 원금손실이 발생할 수 있다. HI ELS 3443호는 홍콩항셍중국기업지수, S&P500지수, 유로스톡스50지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 리자드 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 85%(6개월, 12개월, 18개월), 80%(24개월), 75%(30개월), 65%(36개월) 이상이면 최대 19.50%(연 6.50%)의 수익을 지급한다.위 조기상환 조건을 충족하지 못하더라도 최초기준가격평가일(불포함)부터 첫 번째 조기상환 평가일(6개월)까지 해당 기간 동안 모든 기초자산의 종가가 최초 기준가격의 80%미만(리자드 조건 1)으로 하락한 적이 없거나, 두 번째 조기상환 평가일(12개월)까지 해당 기간 동안 모든 기초자산의 종가가 최초 기준가격의 75% 미만(리자드 조건 2) 으로 하락한 적이 없다면 연 6.50%의 리자드 수익을 지급받고 상환된다.조기 상환이 되지 않더라도 만기 시 모든 기초자산의 종가가 최초기준가격의 65% 이상이면 연 6.50%의 수익을 지급하지만, 기초자산 중 어느 하나라도 65% 미만으로 하락한다면 만기상환 조건에 따라 원금손실이 발생할 수도 있다.상품의 최소 가입금액은 100만원 이상으로 10만원 단위로 가입 가능하며, 일반 개인투자자의 경우 12일부터 14일까지 청약할 수 있다. 투자자 숙려제도에 따라 청약일 이후 2영업일 간 숙려기간을 갖고, 3영업일째 되는 날 가입의사를 확정하면 된다. 보다 자세한 사항은 하이투자증권 영업점 또는 디지털컨택트센터로 문의하면 된다.

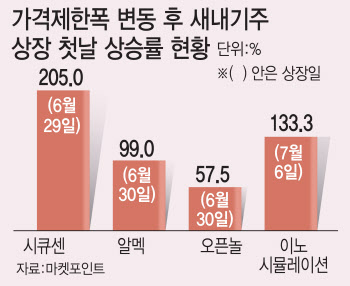

- '따상' 가고 '따따블' 왔다…매워진 새내기株, 투자 전략은

- [이데일리 김응태 기자] 상장 첫날 가격제한폭이 공모가의 4배까지 확대되면서 공모주 투자가 뜨거운 관심을 받고 있다. 제도 변경 후 코스닥 시장에 상장한 새내기주들이 장중 급등세를 보이며 투자자들이 짭짤한 수익을 거뒀기 때문이다. 증권가에선 확대된 가격 폭만큼 변동성이 심화할 수 있어 세심한 투자 전략이 필요하다고 조언했다. ◇ 가격제한폭 변경되니…새내기株 첫날 200%씩 뛰었다6일 마켓포인트에 따르면 변경된 기업공개(IPO) 제도가 시행된 지난달 26일 이래로 국내 증시에 상장한 기업은 시큐센(232830), 알멕(354320), 오픈놀(440320), 이노시뮬레이션(274400) 등 4곳이다. 이들 기업은 모두 신규 상장 종목으로서 상장 당일 가격 변동폭이 공모가의 60~400% 수준으로 확대된 기준이 적용됐다. 첫 타자였던 시큐센 투자자들은 행복한 비명을 질렀다. 시큐센은 지난달 29일 상장 당일 공모가(3000원) 대비 205.0% 상승한 9150원에 거래를 마쳤다. 장중에는 1만1800원까지 오르면서 공모가 대비 293.3%까지 상승했다. 이는 국내 증시 역사상 최고 상승폭으로, 변경된 기준의 변동폭 상단인 공모가의 4배이자, 최대 수익률 300%에 근접했다. 시큐센의 성공적인 코스닥 데뷔에 후광을 받은 다음 주자들도 선방했다. 지난달 30일 상장에 나선 알멕, 오픈놀 역시 장중 200% 상승률을 훌쩍 뛰어넘는 오름세를 보였다. 알멕은 공모가(5만원) 대비 99.0% 상승한 9만9500원에 거래를 마쳤으나, 장중에는 18만원까지 올라 공모가 대비 260.0% 뛰었다. 같은 날 상장한 오픈놀도 공모가(1만원) 대비 57.5% 상승한 1만5750원에 거래를 마쳤다. 오픈놀 역시 장중에는 3만950원을 기록해 공모가보다 209.5% 오르기도 했다. 이달 첫 상장 주자인 이노시뮬레이션은 장이 시작되자마자 공모가(1만5000원) 대비 200% 상승한 4만5000원에 올라섰지만, 최종적으로는 133.3% 오른 3만5000원에 거래를 마쳤다.새내기주들이 일제히 상장 첫날 두각을 나타낸 건 한국거래소가 상장 관련 시행세칙을 변경했기 때문이다. 거래소는 가격 발견 기능 강화를 위해 새내기주의 상장 당일 기준가격과 가격제한폭 결정 방법을 바꾸기로 했다. 기존에는 상장 첫날 기준가가 공모가격의 90~200% 이내에 결정되고, 기준가의 ±30% 범위 내에서만 등락이 가능했다. 최종적으로 공모가의 63~230% 범위에서 종가가 결정됐으며, ‘따상’(기준가 2배 형성 후 상한가 달성)이 최고 수익률을 나타내는 지표로 여겨졌다. 그러나 지난달 26일 이후부터는 기준가는 공모가와 동일하게 책정되는 대신, 공모가의 60~400% 범위까지 상장 당일 주가가 움직일 수 있게 됐다. 최고 수익률을 나타내는 기준도 ‘따따블’(공모가의 4배)로 상향됐다.◇ 첫날 거래량도 ‘쑥’…“변동성 확대는 주의해야” 기대수익률이 높아지면서 시장에선 공모주 투자에 관심이 확대됐다. 상장 첫날 거래량이 증가한 게 그 근거다. 시큐센의 상장 첫날 거래량은 2899만3482주로 확인됐다. 같은 달 30일에 상장한 알맥의 거래량은 517만8008주, 오픈놀은 3849만3000주였다. 가장 최근에 코스닥에 입성한 이노시뮬레이션도 1572만4577주에 달했다. 지난달 상장 제도 변경 전 시장에 입성한 진영(285800), 나라셀라(405920), 마녀공장(439090), 큐라티스(348080), 프로테옴텍(303360) 등 5곳의 평균 거래량은 1408만1152주였다. 알멕을 제외하고는 거래량이 150만~2000만주가량 높았던 셈이다. 더욱이 오픈놀의 경우 일반청약에서 49.04대 1의 저조한 경쟁률을 기록하면서 부진이 예상됐지만, 상장 당일 장중 200% 넘게 상승률을 보인 점도 제도 변경에 따른 수혜를 누렸다는 평가가 나온다.다만 단기간 가격 변동폭이 확대되면서 주가 변동성이 커진 점은 주의해야 할 요인이다. 실제 시큐센의 경우 상장 첫날 205.0% 급등한 이후 둘째 날에는 15.6% 하락하며 상승분을 크게 되돌림했다. 상장 첫날 투자자들의 관심이 급격하게 높아져 차익실현에 나서자, 둘째 날부터는 투자자들의 관심이 빠르게 식는 경향을 띠고 있는 것이다. 증권가에서도 투자 난이도가 높아진 만큼 세심한 투자 전략이 필요하다는 조언이다. 한재혁 하나증권 연구원은 “개정안의 목적은 기존의 제한된 가격제한폭에 연달아 상승한 후 급락하는 등 투자자들의 피해 사례를 최소화하기 위해 당일 변동폭을 확대하고 단기간에 균형 가격에 도달하도록 하는 것”이라며 “기대수익률이 높아짐으로써 투자자들의 관심이 확대될 수 있지만, 장중 높은 변동성은 각별한 주의가 필요하다”고 말했다.[이데일리 김일환 기자]

- 한국투자증권, 스텝다운형 ELS 2종 모집

- [이데일리 김인경 기자] 한국금융지주(071050)의 자회사 한국투자증권은 주가연계증권(ELS) 상품 2종을 각각 50억원 한도로 모집한다고 6일 밝혔다.TRUE ELS 16209회는 미국 전기차 기업 테슬라(Tesla)와 반도체 기업 AMD(Advanced Micro Devices)를 기초자산으로 하는 3년 만기 리자드 스텝다운형 상품이다. 이 상품은 최초기준일부터 12개월 조기상환 평가일(2차)까지 리자드 배리어인 최초기준가 50% 미만으로 기초자산이 하락한 적이 없는 경우 연 16%의 수익을 지급하고 상환된다. 또 이와 별개로 기초자산이 최초 기준가의 75%(6, 12, 18, 24개월), 70%(30개월), 65%(만기) 이상이면 연 16%의 수익을 지급하고 조기상환된다.TRUE ELS 16211회는 온라인전용 상품으로 홍콩항셍지수(HSCEI)와 닛케이(NIKKEI)225, 유로스톡스(EUROSTOXX)50을 기초자산으로 하는 3년 만기 상품이다. 6개월마다 조기상환 여부를 결정하며, 기초자산이 최초 기준가의 95%(6개월), 90%(12개월), 85%(18, 24개월), 80%(30개월), 75%(만기) 이상이면 연 10%의 수익을 지급하고 조기상환된다.두 상품은 조기상환 조건을 달성하지 못해도 투자기간 중 각각 최초 기준가의 37%, 50% 미만으로 하락한 기초자산이 없으면 만기 시 약정된 수익금을 지급한다. 다만, 그 이상 하락할 경우 각각 원금의 35~100%, 25~100%까지 손실이 발생할 수 있다.일반 개인투자자의 청약 기간은 6일까지다. 투자자 숙려제도에 따라 7일부터 10일까지 숙려기간을 갖고, 11일부터 12일 오전 10시까지 청약 의사를 확정하면 된다. 기타 자세한 내용은 한국투자증권 홈페이지 및 ‘한국투자’ 앱에서 확인 가능하다.

- 하이투자증권, 총 60억 규모 ELS 3종 공모

- [이데일리 이용성 기자] 하이투자증권은 60억원 규모로 주가연계증권(ELS) 3종을 공모한다고 5일 밝혔다. (사진=하이투자증권)하이투자증권이 이번에 공모하는 ELS는 HI ELS 3436호, HI ELS 3437호, HI ELS 3438호다. 공모는 이날부터 오는 12일 오후 4시까지 진행된다.HI ELS 3436호는 홍콩항셍중국기업지수, KOSPI200지수, S&P500지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 90%(6개월, 12개월), 85%(18개월), 80%(24개월), 75%(30개월), 70%(36개월) 이상이면 최대 23.40%(연 7.80%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산 중 하나라도 만기평가일까지 최초기준가격의 50% 미만으로 하락한 적이 없는 경우 연 7.80%의 수익을 지급하지만, 모든 기초자산 중 하나라도 50%미만으로 하락한 적이 있고 만기 평가 시 모든 기초자산 중 하나라도 70%미만이면 만기상환 조건에 따라 원금손실이 발생할 수 있다.HI ELS 3437호는 홍콩항셍중국기업지수, S&P500지수, 유로스톡스50지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 80%(6개월, 12개월, 18개월, 24개월), 75%(30개월), 65%(36개월) 이상이면 최대 18.00%(연 6.00%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산의 종가가 최초기준가격의 65% 이상이면 연 6.00%의 수익을 지급하지만, 기초자산 중 어느 하나라도 65% 미만으로 하락한다면 만기상환 조건에 따라 원금손실이 발생할 수도 있다.HI ELS 3438호는 SK하이닉스 보통주, 홍콩항셍중국기업지수, S&P500지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 85%(6개월, 12개월), 80%(18개월, 24개월), 75%(30개월), 70%(36개월) 이상이면 최대 27.00%(연 9.00%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산 중 하나라도 만기평가일까지 최초기준가격의 50% 미만으로 하락한 적이 없는 경우 연 9.00%의 수익을 지급하지만, 모든 기초자산 중 하나라도 50% 미만으로 하락한 적이 있고 만기 평가 시 모든 기초자산 중 하나라도 70% 미만이면 만기상환 조건에 따라 원금손실이 발생할 수 있다.상품의 최소 가입금액은 100만원 이상으로 10만 원 단위로 가입 가능하며, 일반 개인투자자의 경우 5일부터 7일까지 청약할 수 있다. 투자자 숙려제도에 따라 청약일 이후 2영업일 간 숙려기간을 갖고, 3영업일째 되는 날 가입의사를 확정하면 된다. 보다 자세한 사항은 하이투자증권 영업점 또는 디지털컨택트센터로 문의하면 된다.

- 한국부동산원, '주택청약의 모든 것' 개정판 발간

- [이데일리 박지애 기자]한국부동산원은 주택청약에 대한 이해를 돕고, 단순 실수에 따른 부적격당첨자 발생을 방지하기 위해 주택청약 종합안내서 ‘주택청약의 모든 것’ 개정판을 지난 27일 발간했다고 30일 밝혔다.주택청약의 모든 것 개정판은 작년 11월 초판 발행 이후 약 7개월 만에 선보이는 것으로, 최근에 변경된 주요 청약제도부터 공급유형별 신청자격 및 당첨자 선정방법, 자주 묻는 질문, 유의사항을 담은 주택청약 종합안내서이다. 이번 개정판은 총 5개의 장으로 구성되며, 세부적으로는 민영주택 가점제 구간, 공공주택 청년 특별공급, 사후 무순위 주택 신청자격 등을 중심으로 개정되었다.특히, 일반 국민이 보다 쉽게 청약제도를 이해할 수 있도록 주요 청약제도 개정내용을 요약한 ‘한눈에 모아보기’, ‘만화로 보는 청약에서 입주까지’ 등 별도의 장을 추가로 구성했다.또한, ‘QR 바로가기‘를 통해 세부 설명이 기재된 청약Home 홈페이지로 연결될 수 있도록 모바일 접근성을 향상시켰으며, 청약신청자가 실수하거나 혼동하기 쉬운 내용은 별도의 ’TIP‘ 박스로 추가 설명을 기입하였다.이번 개정판은 주요 대형서점 및 인터넷 서점에서 구매가 가능하다. 또 한국부동산원은 청약Home 내에 미리보기를 제공할 예정이며, 전자책(e-Book)으로도 구입할 수 있도록 지원할 계획이다. 한국부동산원 손태락 원장은 “한국부동산원 청약홈은 각종 청약데이터 개방, 행정정보 마이데이터 연계, 청약자격 진단 서비스 도입 등 다양한 노력을 기울이고 있다”라며, “이번 개정판은 최근 변경된 청약제도를 정확하게 안내하는 것이 목적인만큼, 국민들이 복잡한 청약제도를 보다 쉽게 이해하여 제도 이해 부족으로 인한 부적격 당첨을 예방할 수 있기를 바란다”고 말했다.

- 한국투자증권, 스텝다운형 ELS 2종 모집

- [이데일리 김인경 기자] 한국금융지주(071050)의 자회사 한국투자증권은 주가연계증권(ELS) 상품 2종을 각각 50억원 한도로 모집한다고 28일 밝혔다.TRUE ELS 16181회는 미국 전기차 기업 테슬라(Tesla)와 스탠더드앤푸어스(S&P)500을 기초자산으로 하는 월지급식 상품이다. 이 상품은 매달 0.835% 수익을 무조건적으로 지급하며 만기는 3년이다. 기초자산이 최초 기준가의 85%(6, 12, 18개월), 80%(24개월), 70%(30개월), 65%(만기) 이상일 경우 연 10.02%의 수익을 지급하고 조기상환된다.TRUE ELS 16182회는 온라인전용 상품으로 홍콩항셍지수(HSCEI)와 스탠더드앤푸어스(S&P)500, 닛케이(NIKKEI)225를 기초자산으로 하는 3년 만기 상품이다. 6개월마다 조기상환 여부를 결정하며, 기초자산이 최초 기준가의 95%(6개월), 90%(12개월), 85%(18, 24개월), 80%(30개월), 75%(만기) 이상이면 연 9.2%의 수익을 지급하고 조기상환된다.두 상품은 조기상환 조건을 달성하지 못해도 투자기간 중 각각 최초 기준가의 40%, 50% 미만으로 하락한 기초자산이 없으면 만기 시 약정된 수익금을 지급한다. 다만, 그 이상 하락할 경우 각각 원금의 35~100%, 25~100%까지 손실이 발생할 수 있다.일반 개인투자자의 청약 기간은 6월 28일부터 29일까지다. 투자자 숙려제도에 따라 30일부터 7월 3일까지 숙려기간을 갖고, 4일부터 5일 오전 10시까지 청약 의사를 확정하면 된다. 기타 자세한 내용은 한국투자증권 홈페이지 및 ‘한국투자’ 앱에서 확인 가능하다.

- 하이투자증권, 60억 규모 ELS 3종 공모

- [이데일리 이용성 기자] 하이투자증권은 총 60억원 규모의 주가연계증권(ELS) 3종을 공모한다고 28일 밝혔다. (사진=하이투자증권)하이투자증권에 따르면 이번에 공모하는 ELS는 HI ELS 3426호, HI ELS 3427호, HI ELS 3428호다. 이날부터 내달 5일 오후 4시까지 공모가 진행된다. HI ELS 3426호는 홍콩항셍중국기업지수, 코스피 200지수, S&P500지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 85%(6개월, 12개월, 18개월), 80%(24개월), 75%(30개월), 70%(36개월) 이상이면 최대 21.60%(연 7.20%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산 중 하나라도 만기 평가일까지 최초기준가격의 50% 미만으로 하락한 적이 없는 경우 연 7.20%의 수익을 지급하지만, 모든 기초자산 중 하나라도 50% 미만으로 하락한 적이 있고 만기 평가 시 모든 기초자산 중 하나라도 70% 미만이면 만기상환 조건에 따라 원금손실이 발생할 수 있다.HI ELS 3427호는 홍콩항셍중국기업지수, S&P500지수, 유로스톡스(EUROSTOXX)50지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 75%(6개월, 12개월, 18개월, 24개월), 70%(30개월), 65%(36개월) 이상이면 최대 16.50%(연 5.50%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산의 종가가 최초기준가격의 65% 이상이면 최초 제시 수익을 지급하지만, 기초자산 중 어느 하나라도 65% 미만으로 하락한다면 만기상환 조건에 따라 원금손실이 발생할 수도 있다.HI ELS 3428호는 LG에너지솔루션 보통주, 홍콩항셍중국기업지수, S&P500지수를 기초자산으로 하는 3년 만기 6개월 단위 조기상환형 ELS이다. 자동조기상환 평가일에 모든 기초자산의 종가가 최초기준가격의 85%(6개월, 12개월), 80%(18개월, 24개월), 75%(30개월), 70%(36개월) 이상이면 최대 31.50%(연 10.50%)의 수익을 지급한다.조기 상환이 되지 않더라도 만기 시 모든 기초자산 중 하나라도 만기 평가일까지 최초기준가격의 50% 미만으로 하락한 적이 없는 경우 연 10.50%의 수익을 지급하지만, 모든 기초자산 중 하나라도 50% 미만으로 하락한 적이 있고 만기 평가 시 모든 기초자산 중 하나라도 70% 미만이면 만기상환 조건에 따라 원금손실이 발생할 수 있다.상품의 최소 가입금액은 100만원 이상으로 10만원 단위로 가입 가능하며, 일반 개인투자자의 경우 28일부터 30일까지 청약할 수 있다. 투자자 숙려제도에 따라 청약일 이후 2영업일 간 숙려기간을 갖고, 3영업일째 되는 날 가입의사를 확정하면 된다. 자세한 사항은 하이투자증권 디지털컨택트센터로 문의하면 된다.