뉴스 검색결과 10,000건 이상

- 코스닥, 외인·기관 매도세에 약보합세 출발…디앤디파마텍 40%대↑

- [이데일리 박순엽 기자] 코스닥 지수가 외국인과 기관 투자자의 매도세에 약보합세로 출발했다. 2일 마켓포인트에 따르면 이날 오전 9시 6분 현재 코스닥 지수는 전 거래일 대비 0.29포인트(0.03%) 내린 868.64에 거래되고 있다. 코스닥시장에선 장 초반 외국인과 기관 투자자가 각각 172억원, 189억원 규모를 순매도하고 있으며, 개인 투자자가 홀로 441억원치를 순매수하고 있다. 간밤 뉴욕증시는 제롬 파월 미국 연방준비제도(Fed·연준) 의장이 금리 인하 가능성을 언급한 데 반해 금리 인상 가능성은 거의 없다고 일축하면서 혼조세를 보였다. 1일(현지시간) 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 전 거래일보다 87.37포인트(0.23%) 오른 3만7903.29로 거래를 마쳤다. 스탠더드앤드푸어스(S&P)500지수는 전 거래일보다 17.30포인트(0.34%) 하락한 5018.39로, 나스닥지수는 전 거래일보다 52.34포인트(0.33%) 내린 1만5605.48로 장을 마감했다. 한지영 키움증권 연구원은 “연방공개시장위원회(FOMC) 해석을 두고 혼조세를 보인 미국 증시, 고용보고서 발표를 앞둔 경계심리가 상단을 제한하겠으나 밸류업 2차 세미나·한국 수출 호조로 대형주 중심으로 탄탄한 흐름을 보일 것으로 예상한다”고 말했다. 실적 호조와 클라우드 부문 성장세를 보여준 아마존의 시간 외 강세도 반도체 투자심리에 긍정적이라는 평가다. 이날 코스닥 시장에선 업종별로 혼조세를 나타내고 있다. 그중 의료·정밀기기(1.27%), 건설(1.06%), 인터넷(0.68%) 등의 상승 폭이 크게 나타났다. 반도체(-0.93%), 일반전기전자(-0.73%) 등이 약세를 나타냈다. 시가총액 상위 종목들은 대부분 내림세다. 에코프로비엠(247540)은 전 거래일 대비 2000원(0.84%) 내린 23만6500원을 기록하고 있다. HLB(028300)과 에코프로(086520)도 각각 0.45%, 0.66% 약세다. 반면, 클래시스(214150)와 삼천당제약(000250)은 각각 2.64%, 1.43% 오름세를 나타내고 있다. 한편, 이날 상장한 디앤디파마텍(347850)은 현재 공모가(3만3000원) 대비 1만4100원(42.73%) 오른 4만7100원에 거래되고 있다. 개장과 함께 강세를 보이고 있으나 이른바 ‘따따블’(공모가 대비 4배 상승)인 13만2000원엔 미치지 못하는 모습이다. 이날 함께 상장한 유안타제16호스팩(474490) 역시 공모가(2000원) 대비 475원(23.75%) 상승한 2475원에 거래되고 있다.

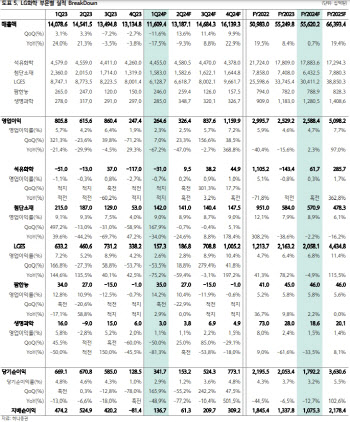

- LG화학, 올 1분기 저점으로 점차 실적 개선…‘매수’ 의견-하나

- [이데일리 박순엽 기자] 하나증권은 2일 LG화학(051910)에 대해 올해 1분기를 저점으로 점차 실적이 개선될 가능성이 크다고 평가했다. 투자의견은 ‘매수’, 목표가 46만원 ‘유지’했다. 전 거래일 종가는 40만2500원이다. 윤재성 하나증권 연구원은 “LG화학은 최근 주가 하락에 따라 목표 가격(TP)과의 괴리가 확대됐고, 올해 1분기를 저점으로 점진적인 실적 개선 가능성도 커졌다”며 “투자의견을 매수로 상향하고, 목표 가격을 기존대로 유지한다”고 말했다. (표=하나증권)앞서 LG화학은 올 1분기 영업이익이 전년 동기 대비 67% 줄어든 2646억원을 기록했다고 발표했다. 이는 컨센서스 대비 63%나 웃도는 규모다. LG에너지솔루션의 이익 축소에도 석유화학 부문이 적자 폭을 줄였고 첨단소재 부문도 뚜렷하게 개선된 결과라는 평가다. 윤 연구원은 LG화학의 올 2분기 영업이익이 전년 동기 대비 47% 줄어든 3246억원을 기록하리라고 내다봤다. LG에너지솔루션의 이익 개선 폭이 미미하지만, 석유화학 부문의 이익 개선이 추가로 나타나리라고 기대해서다. 이에 석유화학 부문 영업이익은 95억원으로 흑자 전환하리라고 예상했다. 환율 상승과 중국의 이구환신, 부동산 규제 완화 등 경기부양에 따른 영향이다. 첨단소재 부문 영업이익은 1410억원으로 앞선 분기와 유사한 수준을 추정했다. IT 소재·EP 등은 전 분기와 유사한 수준을, 양극재 영업이익은 330억원으로 개선을 가정했다. 양극재 판가 하락에도 판매량이 증가하고, 부정적 래깅 효과 제거로 이익률 개선이 가능하리라고 봤다. 윤 연구원은 “석유화학·양극재 모두 판가 하락이 종료되며 부정적 래깅효과가 차례대로 해소되는 과정에서 이익 추정치의 하향 조정은 이제 막을 내릴 것으로 판단한다”며 “점진적인 실적 개선 가능성이 커지고 있다”고 말했다. 그는 또 LG화학이 올해 1분기 컨퍼런스콜을 통해 ‘연간 양극재 판매량 전년 대비 40% 증가’ 가이던스를 유지했고, 하반기 부정적 래깅 효과 제거로 양극재 마진율의 정상궤도 진입 가능성을 시사한 점에도 주목했다. 판매량 증가는 얼티엄셀즈 2기 가동과 고객사의 신규 모델 출시에 따른 재고 확보 움직임 등에 근거했다. 다만, 연초 계획한 2024년 자본적 지출 4조원 및 생산시설 확장에 대해선 다소 보수적인 관점에서 검토 중이라 밝혀 여전히 전기차 수요에 대해 조심스러운 모습을 보였다. 윤 연구원은 “NCC는 매각보다는 합작법인(JV) 등을 통한 원재료 경쟁력 확보로 선회한 것으로 보인다”며 “단기적으로 강력한 모멘텀은 부재하나 중장기적으로는 저가 매수 관점에서 접근해도 되는 주가 레벨이라 판단한다”고 말했다.